「年金はもらえるけど、税金はかかるの?」

老後の生活設計を考えるうえで、年金にかかる税金のしくみを知っておくことはとても大切です。

今回は、所得税の分野から「老齢基礎年金や老齢厚生年金は非課税なのか?」という問いにフォーカスして、FP3級試験でも出題される重要ポイントを解説していきます。

⭐️この記事を読んで得られる知識は、以下の3点です。

- なぜ課税されるの?

- 実際にどれくらい課税されるの?

- 年金生活者でも確定申告が必要?

📘 今回の分野:タックスプランニング(所得税の課税対象)

今回学ぶ範囲は、タックスプランニングにおける「税制と所得税の基礎」です。

特に、老齢基礎年金や高齢厚生年金についての問題文を取り上げるので、年金収入がある方や将来年金を受け取る予定の方にとって欠かせない知識となります。

❓️ 問題文の紹介

所得税において、老齢基礎年金や老齢厚生年金に係る所得は、非課税所得とされる。

【この記述は○か×か?】

まずこの問題を解く際に、基礎年金・厚生年金それぞれが雑所得に該当するという認識がありませんでした。

また非課税となる項目に遺族年金があったため、混同して思い違いをしてしまったことが、誤答の理由です。

一つ一つの所得のイメージをしっかり持っておくのが大切です。

✅ 正解と解説の要点

所得税において、老齢基礎年金や老齢厚生年金に係る所得は、非課税所得とされる。

【この記述は○か×か?】 → 正解:×

✅️ポイント解説

老齢基礎年金や老齢厚生年金は「公的年金等」として、原則として課税対象です。

ただし、「公的年金等控除」という一定額の控除があるため、所得が一定額以下であれば実質的に非課税になることもあります。

- 老齢基礎年金・老齢厚生年金は「雑所得」に分類されます。

- 所得税がかかる対象ですが、控除額が設定されています。

- 年金受給額や年齢により控除額が異なります。

🔍 深掘り考察!!

今回は、以下の点について解説していきます。

- なぜ課税されるの?

- 実際にどれくらい課税されるの?

- 年金生活者でも確定申告が必要?

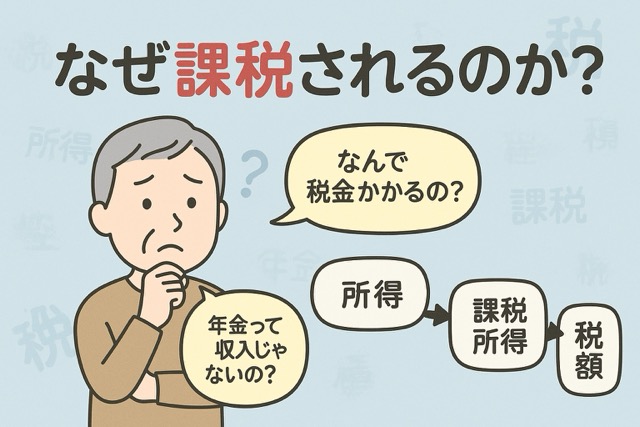

なぜ課税されるの?

年金というのは、簡単にいうと「現役のときにコツコツ納めていた保険料を、老後に少しずつ受け取る」仕組みです。

ここでポイントになるのは、年金をもらうとき、それは「収入」として扱われるということです。

たとえば、働いてお給料をもらうと「所得税」がかかりますよね?

同じように、年金もお金を受け取るという意味では“収入”なので、税金がかかるのです。

◆ よくある誤解:「年金って税金かからないんじゃないの?」

これは一部正しくて、一部間違い。

なぜかというと、「公的年金等控除」という仕組みがあって、一定額までの年金は税金がかからないようになっているからです。

でも、その控除額を超えてたくさんもらっている人は、差額に対して税金がかかります。

◆ 国の考え方

国としては「収入があるなら、その人の経済力に応じて税金を負担してね」という考え方をしています。

だから、年金も生活の柱になる収入だから課税の対象にするということです。

■ まとめると

- 年金は「収入」と見なされます。

- お給料と同じように、所得税の対象になります。

- ただし、少ない年金には「控除」で配慮されています。

つまり、「年金は生活のためのお金だから全部非課税」とはならないんですね。

あくまで“もらうお金=収入”という考え方で、税金のルールが決まっているということです。

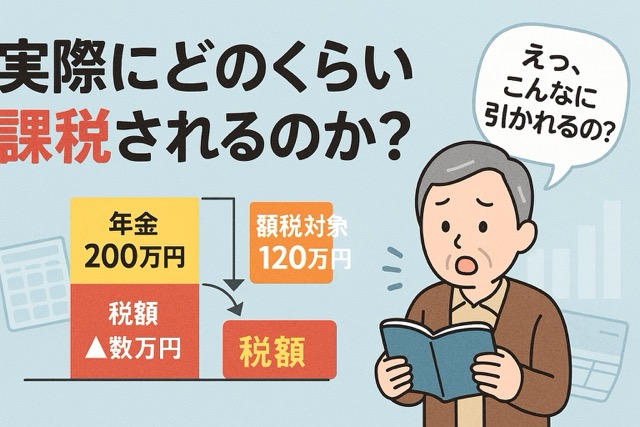

実際にどれくらい課税されるの?

結論からいうと、年金の収入が一定額を超えると、超えた分にだけ税金がかかります。

ただし、「公的年金等控除」という制度があるので、すべての人が課税されるわけではありません。

◆ たとえば65歳以上の人の場合:

年金だけの収入なら、年間158万円までは非課税になります。

- 年金収入が158万円以下 → 税金なし(課税されない)

- 年金収入が200万円

→ 200万円 − 158万円 = 42万円が課税対象(ここにさらに基礎控除などが引かれます)

◆ 公的年金等控除ってなに?

これは、「年金生活者にも生活費がかかるから、ある程度は税金をかけませんよ」という税金の優遇制度です。

年齢や年金額によって控除される金額が変わります。

◆ 他にも差し引かれるものがある

年金の収入があっても、以下のような控除もあるので、課税される金額はさらに少なくなることがあります。

- 基礎控除(48万円)

- 配偶者控除や扶養控除

- 社会保険料控除 など

■ どのくらい課税されるか_まとめ

- 65歳以上なら、年金収入158万円以下は非課税。

- それ以上の年金をもらっている場合は、控除後の一部に税金がかかります。

- 実際に税金がかかる人は、年金が多めの人や他に収入がある人

つまり、「年金=すべて非課税」ではないけど、国は生活の負担を考慮して多くの人には税金がかからないよう配慮しているということなんです。

年金生活者でも確定申告が必要?

結論から言うと、すべての年金生活者に確定申告が必要なわけではありません。

でも、条件によっては申告が必要になる人もいます。

確定申告が【不要】な人

以下の条件をすべて満たしていれば、確定申告は必要ありません。

- 公的年金等の収入が400万円以下

- 年金以外の所得が20万円以下

- 所得税が年金から源泉徴収されている(年金機構がすでに引いてくれている)

つまり、年金だけで暮らしていて、他に収入がほとんどない人は、原則として確定申告をしなくてもOKです。

申告が【必要】な人は?

次のようなケースに当てはまると、確定申告が必要です。

| ケース | 具体例 |

|---|---|

| 年金が年間400万円を超える | 厚生年金が多い方や企業年金もある方など |

| 年金以外の所得が年間20万円超 | アルバイト収入、不動産収入、配当収入など |

| 年金から所得税が引かれてない | 国外居住者など |

| 医療費控除や住宅ローン控除を受けたい | 税金を戻してもらうための申告(還付申告) |

◆ 申告しないとどうなるの?

本来申告が必要なのに確定申告をしないと、

→ 税務署からお知らせが来たり、延滞税がかかったりする可能性があります。

また、申告すれば**税金が戻ってくる(還付)**ケースもあるので、「損してた…」ということにもなりかねません。

■ 確定申告が必要かどうか_まとめ

- 年金収入だけで、400万円以下・他の収入20万円以下なら基本は申告不要です。

- でも、年金が多い人や副収入がある人は要注意です!

- 還付(お金が戻ってくる)目的でも確定申告は役立つことがあります。

年金生活でも、「自分は関係ない」と思わずに、一度収入や控除を確認してみると安心です。

まとめ・今回の学び

- 老齢基礎年金や老齢厚生年金は、原則課税対象です。

- 「非課税」になるケースもあるが、それは控除による効果になります。

- 年金受給者やその家族は、課税の仕組みと控除の内容を知っておくことが重要です。

次回予告:通勤手当は課税対象?

毎日の通勤にかかる交通費──会社から通勤手当が出ている方も多いですよね。

でもこの「通勤手当」って、税金の対象になるんでしょうか?

実は、一定の条件を満たせば非課税になる制度があるんです。

次回は、

「電車・バス等の交通機関を利用して通勤している給与所得者が、勤務先から受ける通勤手当は、所得税法上、月額10万円を限度に非課税とされる?」

というテーマをもとに、

「通勤手当の課税・非課税のルール」について、しっかり解説していきます!

「こんなルールになの?」という、実は知らない決め事があるかもしれません。

要チェックです☺️

コメント