事業をしていると、所得税の計算で「事業所得」という言葉が出てきます。

FPの試験では、「事業所得の金額はどうやって計算するのか?」がよく問われます。

今回の問題は、「事業所得は【(総収入金額-必要経費)✕1/2】で求める」という内容ですが、これは正しいのでしょうか?

この記事では、この問題の正解と、なぜそうなるのかをわかりやすく解説します。

⭐️この記事を読んで得られる知識は、以下の3点です。

- 事業所得とはどういうものか?

→事業から生じる所得。

自分で仕事をして得た収入から、仕事にかかった経費を引いたものです。 - 事業所得の計算式の成り立ち

→計算式は「利益=売上(収入)-経費」の超基本形 - その他の所得の計算式も併せて比較して確認しよう

→給与や不動産、退職所得など10分類あります。

📘 今回の分野:タックスプランニング/事業所得

今回学ぶ範囲は、タックスプランニング分野の「所得の10分類と計算/事業所得」についてです。

「所得」には10通りの種類があり、今回はその中の事業所得がどういうものなのかを理解していきます。

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業などの事業から生じる所得をいいます。

❓️ 問題文の紹介

所得税における事業所得の金額は、【(その年中の事業所得に係る総収入金額-必要経費)✕1/2】の算式により計算される。

【この記述は○か×か?】

この問題文については、○と解答しました。

特に怪しい箇所は見当たらなかったので。

まあ、間違えたわけですが・・・💦

✅ 正解と解説の要点

所得税における事業所得の金額は、【(その年中の事業所得に係る総収入金額-必要経費)✕1/2】の算式により計算される。

【この記述は○か×か?】 → 正解:×(誤り)

正解は✘(誤り)でした。

計算式の前半部分は特に問題なさそうですよね。

となると、「✕1/2」が組み込まれるかどうか。

「✕1/2」するということは所得が少なくなり、税金も少なくなるということです。

特別な理由なく「✕1/2」するかどうかですが、ポイント解説を確認しましょう。

✅️ポイント解説

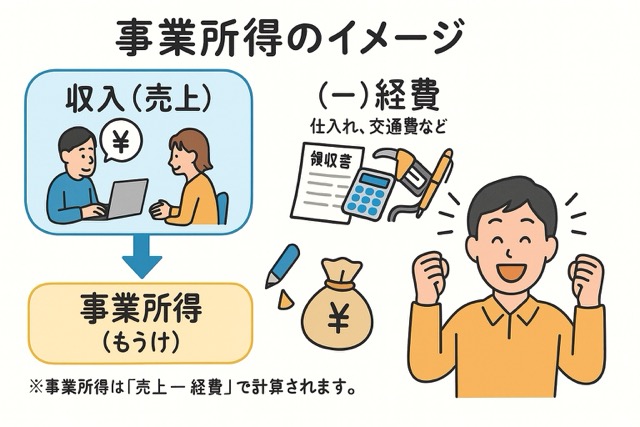

事業所得は「総収入金額-必要経費」で計算されます。

✕1/2をかける、というルールはありません。

「総収入金額」は事業で得た売上や収入の合計で、「必要経費」は仕入れ、事務用品、家賃、光熱費など、事業に直接関わる費用を指します。

つまり、事業所得 = 総収入金額 - 必要経費 です。

🔍 深掘り考察!!

なぜ「✕1/2」が出てきたのでしょうか?

おそらく「雑所得の一部(公的年金等の控除計算)」や「譲渡所得」の特例(長期譲渡所得の1/2課税)と混同した可能性があります。

FPの試験では、「何の所得を計算しているのか?」を冷静に区別することがポイントです。

特に、事業所得はシンプルに『収入-経費』で計算するという基本を覚えておきましょう。

今回は、以下の点について解説していきたいと思います。

- 事業所得とはどういうものか?

→事業から生じる所得。

自分で仕事をして得た収入から、仕事にかかった経費を引いたものです。 - 事業所得の計算式の成り立ち

→計算式は「利益=売上(収入)-経費」の超基本形 - その他の所得の計算式も併せて比較して確認しよう

→給与や不動産、退職所得など10分類あります。

事業所得とはどういうものか?

事業所得とは、自分で仕事をして得た収入から、仕事にかかった経費を引いたものです。

たとえば、次のような人たちが得る所得が「事業所得」に当たります。

- 自営業の人(例:パン屋さん、美容師さん、建築士さんなど)

- フリーランス(例:ライター、デザイナー、プログラマー)

- 個人で農業・漁業・工業などをしている人

🔷事業所得の計算方法

事業所得は、次のような式で求められます。

事業所得 = 総収入金額 - 必要経費

- 総収入金額:売上や仕事で得たすべての収入

- 必要経費:仕事をするためにかかった費用(材料費、交通費、光熱費など)

💡たとえば…

1年間の売上が 500万円、経費が 300万円 だった場合:

👉 事業所得=500万円-300万円=200万円

この200万円が「事業所得」として、所得税の課税対象になります。

🔷給与所得との違いは?

- 給与所得は会社から毎月もらう「お給料」(安定)

- 事業所得は自分で事業をして稼いだお金(不安定)

給与所得は「給与所得控除」が自動的に引かれますが、事業所得は自分で必要経費をしっかり記録して申告する必要があります。

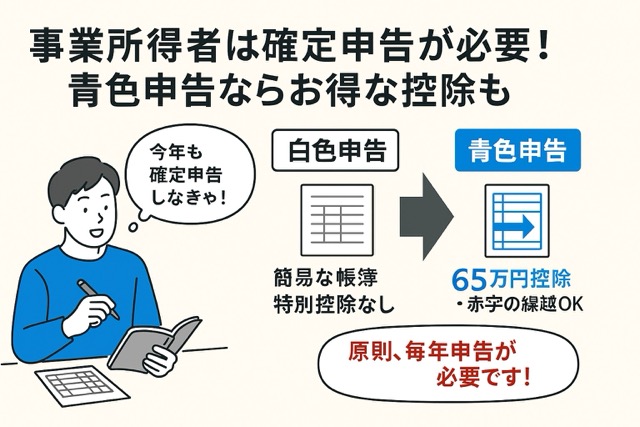

🔷確定申告が必要!

事業所得がある人は、原則として毎年確定申告が必要です。

白色申告・青色申告など申告方法も選べて、青色申告を選ぶと65万円の控除などのメリットもあります。

✅事業所得_まとめ

- 事業所得は「自分で仕事をして得た利益」

- 計算式は 総収入金額-必要経費

- フリーランスや自営業の人に関係のある所得

- 所得税の申告では、自分でしっかり管理する必要あり!

事業所得の計算式の成り立ち

▶まず基本の式をおさらい

事業所得 = 総収入金額 - 必要経費

これは、実はとても“合理的”な考え方に基づいています。

なぜこうなるのか?順を追って解説します。

①「所得税」は“儲け”に対してかかる税金

所得税というのは、「儲かった分」に対して課税される税金です。

たとえば…

| 内容 | 金額 |

|---|---|

| 売上(お客様から受け取ったお金) | 500万円 |

| 経費(材料費・交通費・家賃など) | 300万円 |

| 手元に残る利益(=事業所得) | 200万円 |

この 200万円 が「儲け=所得」になるので、これに対して所得税をかけましょう、というのが基本の考え方です。

②「総収入金額」とは?

これは、その年の 売上や仕事で得たすべての収入の合計です。

帳簿でいえば「売上高」などにあたります。

例:

- 商品を売った売上

- サービスを提供した報酬

- 副収入(副業での売上)も含まれる

③「必要経費」とは?

必要経費は、「事業をするために必要だった支出」です。

この経費をしっかり引くことで、“本当の利益”が見えてきます。

例:

- 材料費(仕入れ)

- 家賃、電気代、水道代

- 消耗品費(文房具など)

- 外注費

- 広告費

- 交通費、通信費 など

プライベートな支出(たとえば自宅の電気代全額など)は経費になりません。

「事業のために使った部分だけ」が経費として認められます。

④なぜ「✕1/2」などの計算は使わないの?

一部の所得(例:長期譲渡所得や退職所得)では、特例として「1/2課税」というルールがありますが、事業所得はそのような特例がありません。

だからこそ、シンプルに「収入-経費」で“そのまま”利益を出して、それが課税対象になるのです。

✅まとめ:計算式は「利益=売上-経費」の超基本形

事業所得の計算式は、商売の基本である「利益の出し方」に完全に一致しています。

儲け(所得)= 売上(収入)- 経費

このように、

- 所得税は「儲け」にかかる税

- 儲けを出すには「経費を引く」

- だから事業所得は「収入-経費」で計算される

という、すごく自然な流れで成り立っているのです。

その他の所得の計算式も併せて比較して確認しよう

| 所得の種類 | 主な対象 | 計算式 | ポイント |

|---|---|---|---|

| 事業所得 | 自営業、フリーランス | 総収入金額 - 必要経費 | 経費の内容を自分で記録・申告。青色申告なら特典あり。 |

| 給与所得 | 会社員、公務員 | 収入金額 - 給与所得控除 | 給与所得控除は年収に応じて自動で計算。経費の申告は基本不要。 |

| 不動産所得 | 家賃収入など | 総収入金額 - 必要経費 | 事業所得と似ているが、あくまで「不動産からの収入」に限定。 |

| 雑所得 | 年金、アフィリエイト、仮想通貨など | 総収入金額 - 必要経費 | 原則は上記の式だが、公的年金は別の計算ルールあり。 |

| 譲渡所得 | 株・土地の売却など | (譲渡収入金額 - 取得費 - 譲渡費用)- 特別控除(50万円) | 長期譲渡なら税率優遇や1/2課税の特例あり。 |

| 退職所得 | 退職金 | (収入金額 - 退職所得控除)× 1/2 | 1/2課税が適用される数少ない所得。 |

| 一時所得 | 懸賞金、保険の一時金など | (総収入金額 - 必要経費 - 特別控除(50万円))× 1/2 | こちらも1/2課税。ただし、他の所得との合算あり。 |

| 利子所得 | 預貯金、公社債の利子など | 利子所得金額=収入金額 | 預貯金の利子は源泉分離課税。 |

| 配当所得 | 配当金、収益分配金など | 収入金額 − 株式等取得のための負債利子 | 公社債投資信託は利子所得。 |

| 山林所得 | 山林の伐採等による所得 | (総収入金額 - 必要経費 - 特別控除(50万円)) | 分離課税。 |

🔍 事業所得との違いをもう少し詳しく

◎給与所得との違い

| 項目 | 事業所得 | 給与所得 |

|---|---|---|

| 収入の出所 | 自分で仕事をして得たお金 | 会社からの給料 |

| 経費の考え方 | 実際の経費を自分で申告 | 「給与所得控除」という一律ルールで処理 |

| 控除の種類 | 青色申告特別控除など | 給与所得控除のみ |

👉 自営業者は「稼ぐ方法も経費の出し方も自分次第」なのに対し、会社員は「決まった収入と決まった控除」になっているのが特徴です。

◎退職所得・一時所得との違い

これらは特別に「×1/2」を使います。

例:退職所得

退職金が1,000万円、退職所得控除が600万円

→(1,000万 - 600万)× 1/2 = 200万円が課税対象

👉 ここが、事業所得とはまったく異なる点です。

だからこそ、FP試験で「✕1/2」を入れる問題が出たら、「それは退職?譲渡?一時?」と所得の種類をしっかり確認することが重要です。

✅ まとめ:所得ごとに“収入の性質”と“計算の癖”がある!

- 事業所得は「利益=売上-経費」で超シンプル

- 給与所得は「収入-決まった控除」

- 譲渡・退職・一時所得は「特別控除」や「1/2課税」に注意!

- 雑所得は計算式が同じでも中身が多様で注意が必要!

まとめ・今回の学び

- 事業所得は「自分で仕事をして得た利益」でフリーランスや自営業の人に関係のある所得です。

- 事業所得の計算式は 総収入金額-必要経費

- 所得税は「儲け」にかかる税で、確定申告においては、自分でしっかり管理する必要あり!

事業所得の計算式は、商売の基本である「利益の出し方」に完全に一致しています。

次回予告:退職金の税金について

次回のテーマは、退職金の税金に関する重要なポイントです。

問題文は次のとおりです:

「退職手当等の支払を受ける個人がその支払を受ける時までに『退職所得の受給に関する申告書』を提出した場合、その支払われる退職手当等の金額に20.42%の税率を乗じた金額に相当する所得税および復興特別所得税が源泉徴収される。」

この文章は、はたして正しいのでしょうか?

退職金は人生の大きなお金のひとつ。だからこそ、「どれくらい税金が引かれるのか」「手続きをするとどう変わるのか」など、正しい理解が欠かせません。

次回はこの問題の正解・解説に加えて、退職所得の仕組みや1/2課税、申告書を出す・出さないでどう変わるかなども含めて、やさしく解説していきます!

会社員の方が通る、第二の人生に向けてのターニングポイントです。

知っておくと後で慌てなくて済みますよ☺️

コメント