株式投資をしていると、利益が出るときもあれば損失が出るときもあります。

では、上場株式を売って損をした場合、その損失は他の所得(例えば不動産所得や給与所得)と相殺できるのでしょうか?

このテーマは「損益通算」という所得税の仕組みに関わります。FP試験にも頻出の考え方なので、しくみを理解しておくと節税にも役立ちます。

⭐️この記事を読んで得られる知識は、以下の3点です。

- 損益通算とはなにか?

→「ある所得の利益と、別の所得の損失を合計して、課税される金額を減らす」 という仕組みです。 - 繰越控除とはなにか?

→ある年に出た損失を翌年以降に持ち越して、将来の利益から差し引くことができる制度です。 - 不動産所得と譲渡所得における損益通算できないケースはどのようなものがあるか?

→例)【不動産】土地を取得するための借入金の利子

【譲渡】 株式等の譲渡損失、生活用動産(家具、衣類等)の譲渡損失 など

📘 今回の分野:タックスプランニング/損益通算と繰越控除

今回学ぶ範囲は、タックスプランニング分野の「損益通算と繰越控除」についてです。

損益通算ができる所得や出来ない場合のルールについて、理解していきます。

また、繰越控除の仕組みについても合わせて確認します。

税金を少なくすることができるチャンスですね‼️

❓️ 問題文の紹介

上場株式を譲渡したことによる損失の金額は、確定申告をすることによって、不動産所得などの他の所得金額と損益通算することができる?

◯か✗か?

損益通算できる所得は4つあり、「富士山上(ふじさんじょう)」で覚えていました。

- 富:(ふ)不動産所得

- 士:(じ)事業所得

- 山:(さん)山林所得

- 上:(じょう)譲渡所得

問題文は、「譲渡」と「不動産」の用語があったので、「損益通算できるでしょ!」と考え、◯を選択したのですが・・・

どうやら損益通算できないケースがあるようです。

✅ 正解と解説の要点

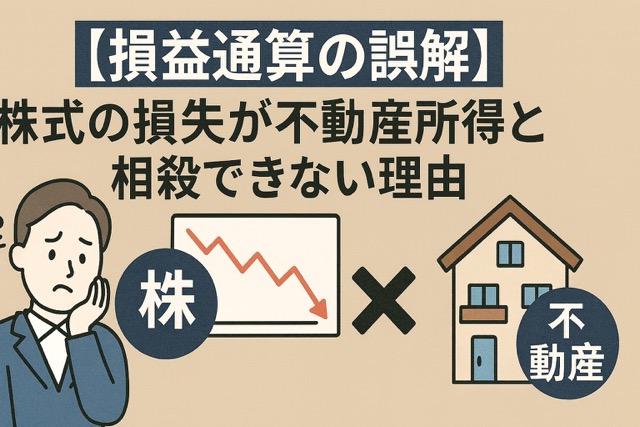

上場株式を譲渡したことによる損失の金額は、確定申告をすることによって、不動産所得などの他の所得金額と損益通算することができる?

◯か✗か?

→正解:✘(出来ません)

正解は、「出来ない」ということですが、何故なのか疑問が残りますね。

ポイントをまとめましたので、確認していきましょう。

✅️ポイント解説

ポイントは以下の通りです。

- 上場株式の譲渡による所得(譲渡所得等)は申告分離課税に区分され、他の総合課税の所得(給与、不動産、事業など)とは損益通算できません。

- 損益通算ができるのは、基本的に同じ課税区分内の所得同士です。

- 上場株式の場合は、同じ申告分離課税を選択した株式等の譲渡益や配当所得とのみ通算が可能です。

- さらに損失が残った場合は、確定申告をして最長3年間の繰越控除ができます。

🔍 深掘り考察!!

今回は、以下の点について解説していきたいと思います。

- 損益通算とはなにか?

→「ある所得の利益と、別の所得の損失を合計して、課税される金額を減らす」 という仕組みです。 - 繰越控除とはなにか?

→ある年に出た損失を翌年以降に持ち越して、将来の利益から差し引くことができる制度です。 - 不動産所得と譲渡所得における損益通算できないケースはどのようなものがあるか?

→例)【不動産】土地を取得するための借入金の利子

【譲渡】 株式等の譲渡損失、生活用動産(家具、衣類等)の譲渡損失 など

損益通算とはなにか?

損益通算とは、かんたんに言うと 「ある所得の利益と、別の所得の損失を合計して、課税される金額を減らす」 という仕組みです。

基本のイメージ

たとえば、同じ年にこんなことがあったとします。

- 不動産を貸して 家賃収入(利益)100万円

- 別の不動産を売って 損失 40万円

この場合、利益100万円から損失40万円を引いて、課税の対象は 60万円 になります。

これが損益通算です。

できる場合とできない場合

損益通算は すべての所得で自由にできるわけではない です。

国税庁のルールでは、基本的に 総合課税の所得の中でのみ 損益通算が可能です。

- 損益通算できる例

- 不動産所得の利益と損失

- 事業所得と不動産所得

- 山林所得と事業所得

- 不動産所得の利益と損失

- 損益通算できない例

- 株式(申告分離課税)の損失と給与所得

- FXの利益(申告分離課税)と不動産所得

- 株式(申告分離課税)の損失と給与所得

特別なルール

- 上場株式やFXの損失は、同じ区分内(株式なら株式、FXならFX)での損益通算はOK

- それでも損失が残れば、繰越控除で最大3年間持ち越せる。

今回の問題文の場合_大前提

上場株式の譲渡による利益や損失は、申告分離課税という区分で課税されます。

このため、給与や不動産などの総合課税の所得とは混ぜられません(損益通算できません)。

課税区分にはいくつか種類があるようですね。

しっかり押さえておきたいポイントです‼️

今回の問題文の場合_損益通算できるのは「同じ区分内」だけ

上場株式等の譲渡損失は、同じ申告分離課税の仲間とのみ通算できます。

- 損益通算できるもの

- 他の上場株式等の譲渡益

(例:A社株で損失、B社株で利益 → 相殺できる) - 上場株式等の配当所得

- ただし、配当も申告分離課税を選択している場合のみ

- 総合課税で申告した配当は通算不可

- ただし、配当も申告分離課税を選択している場合のみ

- 他の上場株式等の譲渡益

今回の問題文の場合_損益通算できないもの

- 給与所得

- 不動産所得

- 事業所得

- 総合課税で申告した配当所得

- FXや先物取引の損益(これらは「先物取引に係る雑所得等」という別の分離課税)

損益通算のポイント

損益通算は、課税対象を減らすための大事な制度ですが、

- 課税区分が同じかどうか

- 確定申告をするかどうか

がカギになります。

ポイントをしっかり押さえて、損しないよう気をつけましょう。

繰越控除とはなにか?

繰越控除(くりこしこうじょ)とは、ある年に出た損失を翌年以降に持ち越して、将来の利益から差し引くことができる制度です。

基本の考え方

たとえば株式投資で、こんな結果になったとします。

- 今年:株で 50万円の損失

- 来年:株で 40万円の利益

もし繰越控除を使わなければ、来年の40万円に対してそのまま税金がかかります。

でも、繰越控除を使えば、前年の損失50万円を差し引けます。

40万円(利益) - 50万円(繰越損失) = 0円(課税なし)

このように、前年の損失を使って翌年の税金を減らせるのが繰越控除です。

使える条件

繰越控除は、だれでも自由にできるわけではありません。

以下の条件に当てはまる場合、使用できます。

- 確定申告をすること(特定口座・源泉徴収ありでも必要)

- 同じ所得区分の中で使うこと

(例:株の損失は株の利益からしか引けない) - 最大 3年間 の持ち越し期間内であること

主な対象例

- 上場株式等の譲渡損失

- FXや先物取引の損失(同じ区分内)

- 山林所得の損失(条件あり)

繰越控除のポイント

- 確定申告を毎年続けないと、繰越の権利が消えます。

- 途中で利益が出ない年があっても、3年間の期限は伸びません。

- 税率や課税区分が違う所得には使えません。

不動産所得と譲渡所得における損益通算できないケースはどのようなものがあるか?

基本ルール

- 総合課税の不動産所得と**総合課税の譲渡所得(生活用資産以外)**は、基本的に損益通算できます。

- しかし、次のような場合は損益通算できません。

具体的なケースを見ていきましょう。

不動産所得と譲渡所得における損益通算できないケース

ケース① 【不動産】土地を取得するための借入金の利子

所得税法で、土地取得のための借入金の利子は不動産所得の必要経費に算入できないと定められています。

そのため赤字額に反映されず、結果として他の所得との損益通算は出来ません。

Aさんは賃貸アパートを建てるために土地を購入し、その購入資金のうち3,000万円を銀行から借りました。

この借入金の利息が年間60万円かかりましたが、この土地部分の利息は不動産所得の必要経費にできません。

つまり、損益通算できません。

※建物部分の借入金の利息は経費にできます。

ケース② 【譲渡】株式等の譲渡損失

上場株式等の譲渡益・損失は「申告分離課税」で計算し、他の課税区分(総合課税など)とは合算しないルールです。

課税方式が異なるため不動産所得や給与所得と損益通算は出来ません。

同区分内(株式益等)でのみ相殺可能です。

Bさんはマンションを貸して家賃収入(不動産所得)を得ていますが、同じ年に株式を売って100万円の損失を出しました。

この株式損失は、不動産所得の利益と相殺できません。

相殺できるのは同じ課税区分(株式等の譲渡益や配当など)に限られます。

損失は翌年以降3年間、株式の利益とだけ通算可能です。

ケース③ 【譲渡】生活用動産(家具、衣類等)の譲渡損失

生活に通常必要な動産(家具、衣類、車など)の譲渡による損失は、所得税法上「譲渡損」として認められず、譲渡所得の計算に算入しません。

そのため損益通算は出来ません。

Cさんは引っ越しのため、所有していた高級ソファ(購入価格50万円)を中古家具店に20万円で売りました。

差額の30万円は損失ですが、この損失は他の譲渡所得や不動産所得と通算できません。

一方、生活用ではない高額な美術品や宝石は課税対象になる場合があり、損益通算できるケースもあります。

不動産と譲渡所得の損益通算できない場合_まとめ

- 不動産所得と譲渡所得は、課税区分や資産の種類によっては通算できるが、生活用資産や分離課税扱いの譲渡はNGです。

- マイホームや生活用資産の損失は、そもそも損益通算の対象外です。

- 土地・建物の譲渡は分離課税なので、不動産所得(総合課税)とは混ぜられません。

まとめ・今回の学び

- 損益通算とはなにか?

→「ある所得の利益と、別の所得の損失を合計して、課税される金額を減らす」 という仕組みです。

→ポイントは、

①課税区分が同じ。 ②確定申告する。 - 繰越控除とはなにか?

→ある年に出た損失を翌年以降に持ち越して、将来の利益から差し引くことができる制度です。

→ポイントは、

①確定申告する。②同じ所得区分で使う。③最大3年間持ち越せる。 - 不動産所得と譲渡所得における損益通算できないケースはどのようなものがあるか?

→例)【不動産】土地を取得するための借入金の利子

【譲渡】 株式等の譲渡損失、生活用動産(家具、衣類等)の譲渡損失 など

次回予告:所得税の配偶者控除について

配偶者控除は、納税者の所得や配偶者の所得によって適用の可否が決まる制度ですが、実は納税者側の所得が一定額を超えると、配偶者の所得に関係なく控除が受けられなくなる場合があります。

今回は、『納税者の合計所得金額が1,000万円を超えている場合、配偶者控除は適用できない』という点について、制度の背景や具体例を交えて詳しく解説します。

次回の記事もお見逃しなく‼️

コメント